Anche sul mercato azionario dell’area euro sono disponibili, da alcuni anni, indici del valore di strategie sistematiche di acquisto o vendita di opzioni. L’indice di riferimento è il EURO STOXX 50 e le strategie disponibili sono quattro (1):

EURO STOXX 50 BUYWRITE (ticker Bloomberg SX5EBW) – La strategia consiste nell’acquisto dell’indice e nella contestuale vendita di una opzione call di durata un mese, con un prezzo di esercizio pari al 105% del valore dell’indice al momento della costruzione dell’operazione (nelle tabelle indicata come “Buy write otm”)

EURO STOXX 50 BUYWRITE (100%) (ticker Bloomberg SX5EBW2) – La strategia consiste nell’acquisto dell’indice e nella contestuale vendita di una opzione call di durata un mese, con un prezzo di esercizio uguale al del valore dell’indice al momento della costruzione dell’operazione (nelle tabelle indicata come “Buy write atm”)

EURO STOXX 50 PROTECTIVE PUT 80% 18M 6/3 (ticker Bloomberg SX5PP8T) – La strategia consiste nell’acquisto dell’indice e nel contestuale acquisto di un’opzione put con 18 mesi di durata e un prezzo di esercizio pari al 80% del valore dell’indice al momento della costruzione dell’operazione (nelle tabelle indicata come “Buy Put 80% otm”.

EURO STOXX 50 PUTWRITE (ticker Bloomberg SX5E3P) – La strategia consiste nella vendita di put sull’indice con un prezzo di esercizio pari al 95% del valore dell’indice al momento della costruzione dell’operazione e scadenza un mese e nell’investimento del collaterale in un deposito a tre mesi. Alla fine del mese l’opzione viene regolata e rinnovata. Eventuali flussi di cassa negativi vengono finanziati con prestiti a un mese.

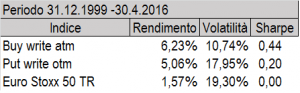

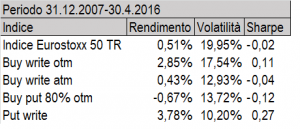

Le due tavole seguenti mettono a confronto rendimento mensile annualizzato e volatilità passata delle diverse strategie con l’indice azionario.

Nel periodo più lungo (1999-2016) la strategia che ha avuto un rendimento più elevato è stata la “Buy Write” cioè la vendita sistematica di opzioni call sull’indice, con un rendimento di quattro punti percentuali superiore a quello dell’indice e una volatilità inferiore quasi della metà.

In un periodo più breve (2007-2016) la strategia che ha dato i risultati migliori è la “Put write”, cioè la vendita di put sull’indice con investimento del collaterale in depositi. In questo arco di tempo le strategie di vendita di volatilità hanno rendimenti superiori all’investimento passivo nell’indice solo in due casi. La strategia peggiore è quella di acquisto di opzioni put di protezione all’investimento nell’indice, nonostante le opzioni acquistate siano “out of the money” del 20%.

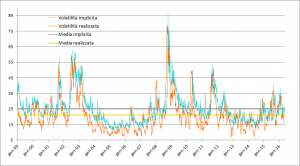

Questi risultati risultano più comprensibili osservando la serie storica delle volatilità dell’indice e delle opzioni.

Nel grafico 1 sono illustrati i livelli dell’indice VSTOXX della volatilità implicita a 1 mese dell’indice EURO STOXX 50 e il corrispondente valore della volatilità effettivamente realizzata dall’indice nei 21 giorni successivi, annualizzata. Come si può vedere i due indici si muovono insieme, ma in media la volatilità implicita è più alta di quella realizzata (4,14%).

Per l’indice EURO STOXX 50 la differenza fra volatilità implicita nel prezzo delle opzioni a un mese e volatilità realizzata dal mercato è leggermente superiore a quella che si misura sul mercato americano con l’indice S&P 500 nello stesso periodo ( 3,72%) ed ha, come negli Stati Uniti, un trend discendente.

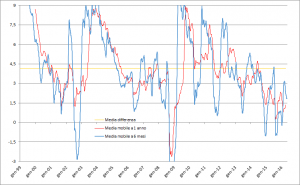

Come si può vedere dal grafico 2, questo trend si è rafforzato negli ultimi 2 anni, con la media mobile a sei mesi della differenza fra le misure di volatilità costantemente inferiore a 4,14 e inferiore a 3 nell’ultimo anno.

Questa tendenza spiega perché nei due periodi le strategie di vendita di volatilità abbiano un rendimento non così nettamente superiore all’investimento passivo nell’indice rispetto al periodo più lungo.

- STOXX (2016) “STOXX Strategy Index Guide”, Aprile 2016